一、正极材料是锂电池最为关键的材料

锂电池主要由正极材料、负极材料、隔膜、电解质和电池外壳几个部分组成。正极材料是锂电池电化学性能的决定性因素,直接决定电池的能量密度及安全性,进而影响电池的综合性能。正极材料在锂电池材料成本中占比最大的,所占比例达45%,其成本也直接决定了电池整体成本的高低,因此正极材料在锂电池中具有举足轻重的作用,并直接引领了锂电池产业的发展。在电动车成本构成中,动力系统占比最大,接近50%,动力系统主要由电池、电机和电控构成,其中电池最为核心,成本占比76%,电机占比13%,电控占比11%;在电池系统成本构成中,正极在电池中成本占比约为45%,负极在电池中成本占比约为10%,隔膜在电池中成本占比约为10%,电解液在电池中成本占比约为10%,其他成分占比约为25%。

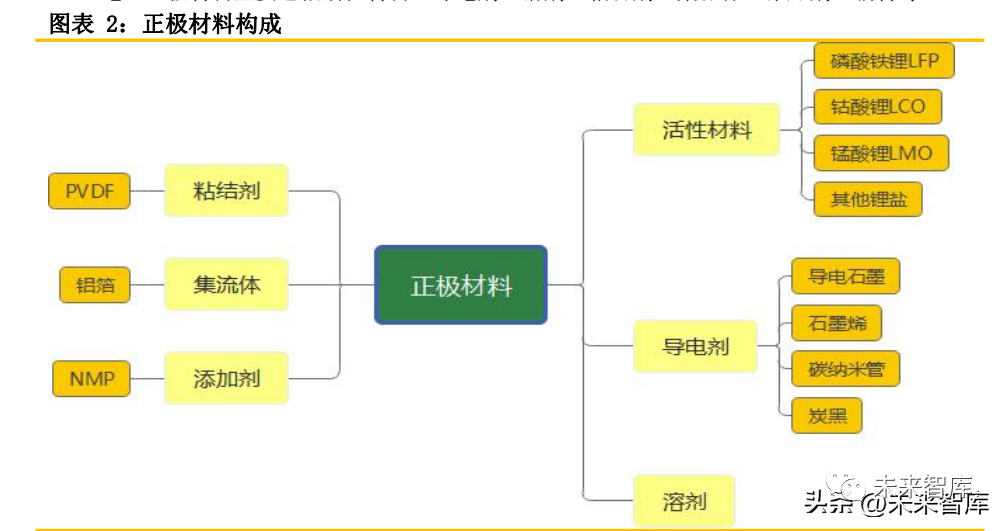

1、正极材料的构成

锂电池正极材料主要包括活性材料,导电剂、溶剂、粘合剂、集流体、添加剂,辅材等。

正极材料的主要原材料包括硫酸镍、硫酸锰、硫酸钴、金属镍、电池级碳酸锂、电池级氢氧化锂,主要辅料包括烧碱、氨水、硫酸等,该等原辅材料主要为大宗化学制品,市场供应较为充足。值得关注的是,以上化学制品中硫酸盐(硫酸镍、硫酸钴和硫酸锰)和锂盐(碳酸锂和氢氧化锂)的价格在过去浮动较大。上游供应商包括格林美(002340.SZ)、必和必拓(BHP,澳大利亚)、丸红(Marubeni,日本)、天齐锂业等,其中格林美主要销售硫酸钴、硫酸镍等硫酸盐,必和必拓主要销售金属镍粉,天齐锂业主要销售锂盐如碳酸锂和氢氧化锂。生产过程中耗用的主要能源为电力,由当地供电部门直接供应。

2、正极材料分类

锂电池按照正极材料体系来划分,一般可分为钴酸锂(LCO)、锰酸锂(LMO)、磷酸铁锂(LFP)、三元材料镍钴锰酸锂(NCM)和镍钴铝酸锂(NCA)等。其中,磷酸铁锂主要应用于新能源车及储能电池市场,三元材料则在新能源乘用车、电动自行车和电动工具电池市场具有广泛应用。不同的正极材料具有不同的优缺点,钴酸锂正极材料具有较好的电化学性能和加工性能,以及比容量相对较高,但钴酸锂材料成本高(金属钴价格昂贵)、循环寿命低、安全性能差。锰酸锂相比钴酸锂,具有资源丰富、成本低、无污染、安全性能好、倍率性能好等优点;但其较低的比容量、较差的循环性能,特别是高温循环性能使其应用受到了较大的限制。磷酸铁锂价格低廉、环境友好、较高的安全性能、较好的结构稳定性与循环性能,但其能量密度较低、低温性能较差。镍钴锰三元材料综合了钴酸锂、镍酸锂和锰酸锂三类材料的优点,存在明显的三元协同效应。相较于磷酸铁锂、锰酸锂等正极材料,三元材料的能量密度更高、续航里程更长。

3、正极材料产业链

正极材料是锂离子电池最为关键的原材料,锂电池正极材料上游为锂、钴、镍等矿物原材料,结合导电剂、粘结剂等制成前驱体。前驱体经过一定工艺合成后制得正极材料,应用于不同的领域。锂电池正极材料是锂电池电化学性能的决定性因素,对电池的能量密度及安全性能起主导作用,且正极材料的成本占比也较高。下游锂电池制造领域主要分为动力锂电池、消费锂电池与储能锂电池,最终应用于新能源汽车、手机、便捷式电脑与储电站等领域。

目前,锂、钴、镍、锰、铁等金属资源是锂电池正极最主要的原材料,主要的生产企业包括西藏矿业、天齐锂业等,上游涉及多种设备的供应厂商数量较多,代表企业有赢合科技、先导智能等。另外,导电剂、粘合剂等辅材也是锂电正极材料的主要原材料,代表企业有上海汇普工业与三爱富等;在中游,当升科技、容百科技与厦钨新能等是锂电池正极材料行业的龙头企业;下游锂电池行业的企业中,宁德时代在动力电池、3C消费电池和储能电池领域均有布局,市场份额较大。

二、正极材料市场增长空间大,产能快速扩张

1、正极材料市场规模

由于上游锂、钴、镍等金属价格的大幅上涨,正极材料的价格也随之出现较大幅度上涨,整个正极材料行业在2021年呈现“价量齐升”的繁荣景象并一直延续至今。2021年中国正极材料的产值达到1419.1亿元,同比增长123.1%,超过2017年产值的增幅。

根据EVTank数据显示,2021年,中国锂离子电池正极材料出货量为109.4万吨,同比大幅增长98.5%。其中磷酸铁锂正极材料出货量45.5万吨,占比41.6%,三元正极材料出货量42.2万吨,占比38.6%,磷酸铁锂出货量反超三元正极材料。GGII预测,到2025年中国正极材料出货量将达471万吨,市场增长空间大。

根据鑫椤锂电数据,国内正极材料2022年上半年总产量达72.02万吨,同比增长54.6%,其中磷酸铁锂材料累计产量为38.47万吨,同比增长高达119.1%,占比53%;三元正极材料累计产量为26.38万吨,同比增长45.9%,占比37%。我国磷酸铁锂和三元正极主材2022上半年的出货量分别达到41.1和28万吨,同比上涨136%和48%。

磷酸铁锂电池凭成本低廉、安全性强等优势,在产量、装车量方面已超三元电池。2022年1-7月,我国动力电池累计装车量134.3GWh,累计同比增长110.6%。其中三元电池累计装车量55.4GWh,占总装车量41.3%,累计同比增长55.7%;磷酸铁锂电池累计装车量78.7GWh,占总装车量58.6%,累计同比增长180.9%,呈现快速增长发展势头。

2、正极材料竞争格局

正极在四大材料中竞争最激烈,行业集中度较为分散。2020年正极材料CR6达38%,行业集中度仅为隔膜、电解液和负极的一半。

从行业总体竞争格局来看,磷酸铁锂正极材料出货量的快速增长使得湖南裕能和德方纳米在2021年分别成为整个正极材料行业的第一名和第二名。未来随着电池企业、大化工企业、上游矿产企业跨界进入到正极材料领域,整个行业的竞争或将更加激烈,总体行业格局仍有可能发生较大改变。

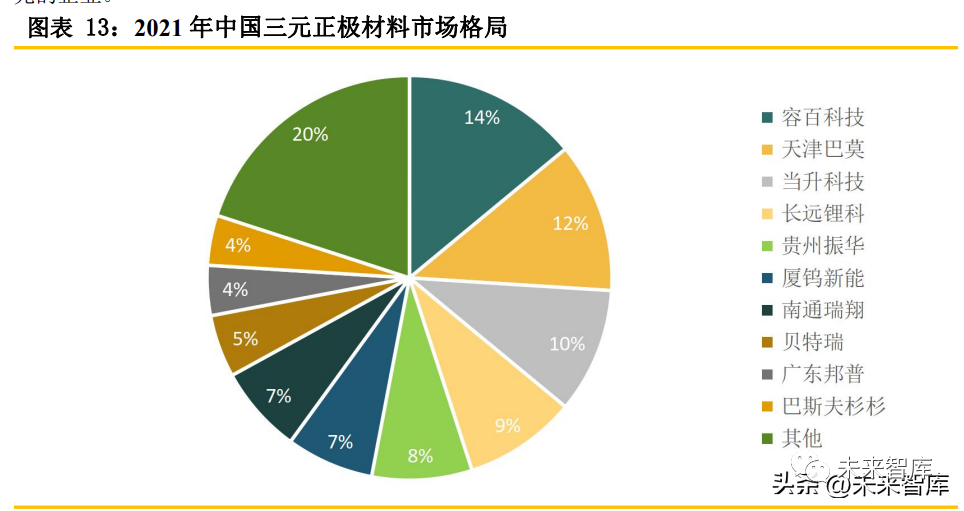

三元正极材料行业竞争格局分散但稳定。目前全球三元材料产能主要位于中国、韩国、日本。其中,2021 年中国三元材料出货量占全球三元材料出货量的比例为58.77%,占比超过一半,产品以NCM为主,日本三元材料以NCA为主,韩国则兼有NCM和NCA。2021年我国三元正极材料市占率前三分别为容百科技、当升科技、天津巴莫,各自市占率差距较小,未出现绝对领先的企业。

3、正极产能建设快速扩张

据不完全统计,目前磷酸铁锂扩产规模已达到800万吨,三元材料扩产规模接近180万吨,正极材料合计扩产规模达到980万吨。磷酸铁锂正极材料的扩产周期相对较短,在技术成熟的条件下,扩产周期在6-10个月。随着新能源汽车、储能等终端需求的加大,磷酸铁锂正极材料企业将不断加大自身产能投建,寻找合适标的进行投资扩产。根据产业π统计,2022年,磷酸铁锂正极材料主要生产企业产能将达到162.65万吨,根据各企业产能规划,2025年磷酸铁锂正极材料产能将超过417.75万吨。

三元正极材料企业产能扩建相对容易,1万吨三元正极材料扩产时间(产线建设时间)约为1-1.5年,不存在产能投产的核心限制因素。外加三元电池在新能源乘用车市场是确定的趋势之一,市场对上游三元正极材料需求未来仍会持续增加,为满足下游电池企业需求,头部材料企业将更倾向到贴近客户、贴近资源或要素成本较低的地区扩产。2022年,三元正极材料主要生产企业产能将达到97.66万吨,根据各企业产能规划,2025年三元正极材料产能将超过195.91万吨。

4、正极材料需求测算

根据我们测算,2022-2025年全球锂电池需求预计分别为675.84、1025.69、1455.07、2065.73GWh,对应正极材料(主要为磷酸铁锂、三元材料)需求量分别为133.1万吨、202.3万吨、287.4万吨、408.6万吨。2021-2025年锂电池正极材料需求量年复合增长率48.9%,其中磷酸铁锂、三元材料年均复合增速分别为53.9%、37.1%。预计现有正极材料产能可以满足未来5年锂电池装机需求。

三、上游原材料短期制约正极材料供给

1、锂电正极材料市场价格维持高位

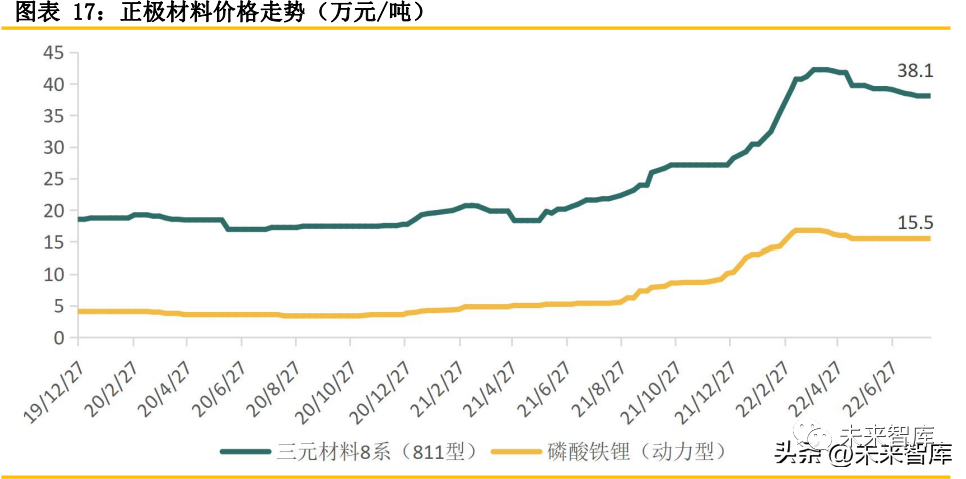

2022年上半年由于上游原材料钴、镍、锂等价格快速上涨,同时下游新能源汽车销量持续向好,部分环节产能供应紧张的局面仍没得到有效缓解,导致市场仍处于供给紧平衡的状态,带动正极材料价格普遍出现明显上涨,尽管二季度开始部分原材料价格出现下滑,目前三元正极811型价格保持在38.1万元/吨,磷酸铁锂正极材料价格15.5万元/吨,但相较于2021年同期价格仍处于高位。

2、锂资源供需紧张,价格维持高位

锂盐供需错配导致锂矿价格维持高位。目前,电池级碳酸锂价格在47.9-48.9万元/吨,氢氧化锂价格在47.1-47.7万元/吨,预估2023年价格会有一定的松动。

截至2020年底,全球锂矿储量12828万吨,主要分布在智利41.06%、澳大利亚14.34%、阿根廷13.20%、中国6.31%及美国4.44%。

中国锂资源储量丰富,兼具矿石锂和盐湖锂两种类型;中国锂资源主要有盐湖、锂辉石和锂云母三种,其中盐湖锂占比83%,主要分布在青海和西藏。四川甘孜州和阿坝州高品位锂辉石资源储量丰富;江西宜春地区是锂云母的主要生产基地,另外就是青海和西藏的盐湖提锂。

国内锂资源企业产能方面,赣锋锂业、天齐锂业紫金矿业、盐湖股份等公司锂资源储量较大,赣锋锂业目前拥有碳酸锂产能4.3万吨,公司已通过参股或签订包销协议的形式锁定全球大量锂资源,如锂辉石项目:MountMarion、PilbaraPilgangoora、AVZManono、Goulamina等;盐湖卤水项目:Cauchari-Olaroz、Mariana;锂黏土项目Sonora等,2022年权益储量为3418.9万吨。天齐锂业公司控股子公司泰利森拥有的格林布什锂辉石矿氧化锂品位高达2.1%,泰利森目前拥有锂精矿年产能134万吨,规划年产能194万吨;盐湖方面,公司通过参股日喀则扎布耶20%的股权和参股SQM25.85%的股权分别布局禀赋优质的Atacama盐湖以及中国扎布耶盐湖,2022年权益储量为1597.7万吨。紫金矿业拥有3Q盐湖,其碳酸锂当量总资源量约763万吨,今年四月收购拉果错盐湖按权益拥有碳酸锂资源约150万吨,2022年权益储量为912.8万吨。盐湖股份拥有青海察尔汗盐湖3700平方公里的采矿权,2022年权益储量为662.2万吨。

3、镍资源较为匮乏,对外依存度高

受资金博弈等因素影响,镍价曾出现过一轮疯涨。3月7日LME(伦敦金属交易所)镍价大涨超70%,8日盘中最大涨幅一度超100%。目前看来,镍价的极端行情已经有了结束的迹象。

我国硫化物型镍矿资源较为丰富,主要分布在西北、西南和东北等地,保有储量占全国总储量的比例分别为76.8%、12.1%、4.9%。就各省(区)来看,甘肃储量最多,占全国镍矿总储量的62%(其中金昌的镍产提炼规模居全球第二位),其次是新疆(11.6%)、云南(8.9%)、吉林(4.4%)、湖北(3.4%)和四川(3.3%)。

硫酸镍厂商产能方面,金川集团15.5万吨;格林美9万吨;广西银亿6万吨;宁波长江新能源5万吨;吉恩镍业4万吨;华友钴业3万吨;江门长优2.7万吨;广德环保2万吨。

四、磷酸锰铁锂和高镍三元是正极材料发展方向

随着下游对锂电性能要求不断提升,正极材料将迎来一轮新的技术迭代和升级,磷酸锰铁锂和高镍三元为代表的两条技术路径最为明确,磷酸锰铁锂电池预计明年开始商业应用,高镍三元在三元电池中的占比也将持续提升。

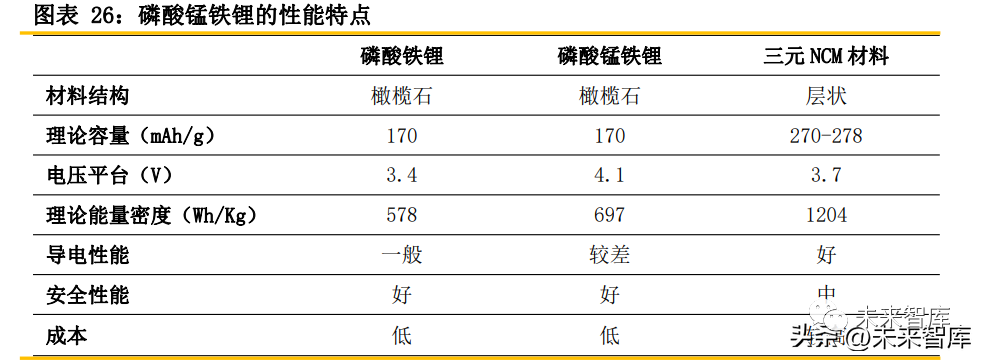

1、磷酸锰铁锂是磷酸铁锂升级方向

磷酸铁锂电池的能量密度已经接近“天花板”。磷酸锰铁锂(LMFP)作为磷酸铁锂的升级版,磷酸锰铁锂(LiMnxFe1-xPO4)是在磷酸铁锂(LiFePO4)的基础上掺杂一定比例的锰(Mn)而形成的新型磷酸盐类锂离子电池正极材料。通过锰元素的掺杂,一方面使得铁和锰两种元素的优势特点能够有效结合,而另一方面锰和铁的掺杂不会明显影响原有的结构。高能量密度是磷酸锰铁锂相较磷酸铁锂的核心优势。磷酸铁锂和磷酸锰铁锂理论克容量(170mAh/g)一样,但放电平台却不同;磷酸锰铁锂中锰离子开路电压放电平台为4.1V,磷酸锰铁锂总体放电平台3.8V-4.1V;磷酸铁锂理论放电平台是3.4V,实际水平3.2-3.3V。磷酸锰铁锂对比磷酸铁锂具有更高的电压平台,能量密度可以比其高出15%左右,且保留了磷酸铁锂电芯的安全性及低成本特性。

磷酸锰铁锂过去受限于其较低的导电性能与倍率性能,商业化的进程缓慢。随着碳包覆、纳米化、补锂技术等改性技术的进步,一定程度改善了其导电性,磷酸锰铁锂产业化进程开始加速。磷酸锰铁锂制备工艺与现有磷酸铁锂生产体系区别不大,主要需要通过包覆、掺杂、纳米化等改性技术来解决其电导率较低的问题,两者成本差异也在可接受范围之内。多重优势使磷酸锰铁锂愈发受到市场青睐。目前,电池企业、正极材料厂商正积极布局磷酸锰铁锂产能,经历一两年左右的认证周期和生产放量后,磷酸锰铁锂将步入产业化进程。随着国内多个磷酸锰铁锂材料项目的建成投产,以及头部电池企业应用带动,国内有材料企业预计,最晚2023年国内会稳定批量生产,并规模化应用到电动汽车领域。

动力电池企业方面,目前拥有磷酸锰铁锂技术储备的电池厂商包括:宁德时代、比亚迪、国轩高科等,主要以专利技术研发、投资布局为主。宁德时代、欣旺达及亿纬锂能的磷酸锰铁锂电池已在今年上半年通过电池中试环节,正在送样品给车企测试。宁德时代计划于今年下半年量产该产品。当下已在磷酸锰铁锂有所布局的正极厂商包括:德方纳米、鹏欣资源、当升科技、中贝新材料、天津斯特兰等。

据测,磷酸锰铁锂单吨锰用量约0.2-0.3吨。未来随着磷酸锰铁锂放量,电池级锰源需求有望迎来新一轮高增长。目前与锰产业相关企业包括红星发展、南方锰业、湘潭电化、中钢天源等。

2、三元正极高镍化趋势愈加明显

Ni 元素比例在60%及以上的称为高镍三元材料。高镍化三元将持续成长为长续航车型的主流技术,随着相关技术发展以及整车平台功能整合,未来新能源汽车将持续向更高能量密度、更长续航里程发展,高镍化三元锂电池的发展趋势愈加明显。根据SMM上海有色金属网数据,2021年国内三元正极材料仍以高电压Ni5系产品为主,占比46%,其次为Ni8系高镍产品,占比为36%,Ni6系产品占比为16%。

从技术端来看,高镍三元相较于其他正极材料技术壁垒更高,不仅需要较高的研发技术门槛,还需要更高效稳定的工程技术能力及更精细的生产管理水平。从能量密度端来看,在导入超高镍正极材料后,电芯的能量密度已达到300-400Wh/kg,拉大与磷酸铁锂电芯的差距,可以更好地满足新能源汽车轻量化、智能化的发展要求。从市场端来看,众多跨国车企选择高镍动力电池技术路线,作为实现高端应用场景、高续航里程的商业化方案,加快了高镍动力电池技术路线的推广和普及。宝马、大众、戴姆勒、现代、通用、福特等国际主机厂加速电气化转型,纷纷推出多款中高端乘用车车型,电池技术路线向高镍电池倾斜,进而对高镍电池产生强劲需求。从成本端来看,高镍三元正极材料使用更少的钴金属,降低了原材料成本,带来高镍化三元锂电池单位成本下降,有利于新能源汽车的普及。因此,在高镍三元趋势更加明确的背景下,竞争格局更加清晰,龙头企业将进一步受益。在高镍电池赛道上,宁德时代、松下、LG能源、三星SDI、SKI等头部选手已经大规模量产供应镍含量超过80%的NCM和NCA电池,并将目标瞄准了镍含量90%以上的超高镍电池。国内真正能够实现高镍三元材料批量出货的企业并不多,出货量较高的企业主要为容百、巴莫、贝特瑞以及邦普。容百高镍产量占比70%左右,处于高镍三元行业龙头地位,巴莫、贝特瑞与邦普则处于行业第二梯队,当升科技、长远锂科、杉杉股份、振华新材等企业距离TOP4都有一定的差距,处于行业第三梯队。

3、其他正极材料技术路径

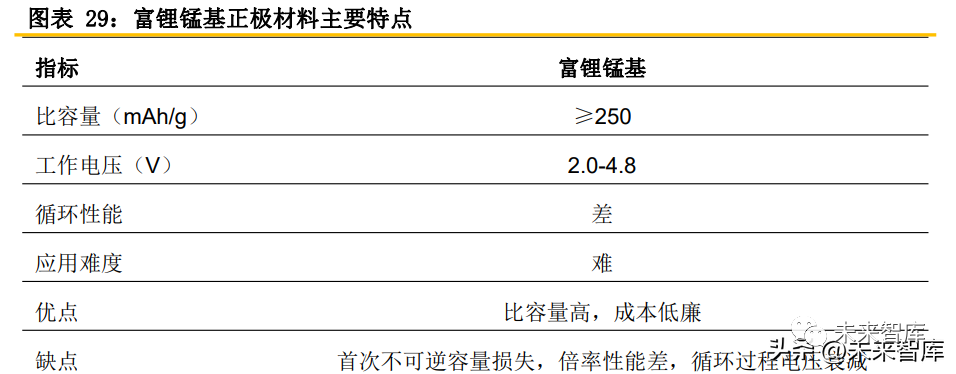

富锂锰基正极材料:其具有能量密度高、成本低和环境友好等特点,是未来可能的一种正极材料发展方向,其比容量高达300mAh/g,远高于当前商业化应用磷酸铁锂和三元材料等正极材料放电比容量,是动力锂电池能量密度突破400Wh/kg的技术关键。同时富锂锰基材料以较便宜的锰元素为主,贵重金属含量少,与常用的钴酸锂和镍钴锰三元系正极材料相比,不仅成本更低,而且安全性更好。

目前产业界中鲜有富锂锰基的应用案例,各电池及材料厂商尚未给出明确时间表。容百科技、当升科技具有布局富锂锰基正极材料开发;容百科技所制低钴材料扣电池常温0.33C电流密度下放电比容量≥245mAh/g;低成本高容量,适用于液态电池,目前样品已送样国内外多家电芯企业进行测试。当升科技20年报称将推进固态锂电、富锂锰基、钠离子电池战略新产品的开发,完善知识产权战略布局,加强专利风险防御及保护机制,抢占下一代锂电正极材料的技术高地。高电压镍锰酸锂:其平台电压约为4.7V(负级为锂),比磷酸铁锂高约40%,比三元材料高约25%,理论比容量为146.7 mAh/g,可逆比容量可达140 mAh/g,能量密度达650 Wh/kg。并且它不含钴,主要是锰和镍,且镍的含量也较低,具有低成本的优势。高电压镍锰酸锂三维的锂离子通道和稳固的尖晶石结构,使其具有优异的低温性能、倍率性能和安全性能,可满足动力电池快速充放电和全气候使用条件的要求。在锂资源利用率方面,镍锰酸锂在充电态锂离子几乎完全脱出,锂离子利用率接近100%,以其取代目前动力市场上应用的第二代的磷酸铁锂和三元动力电池将为全球分别节省30%和50%的锂资源。因此镍锰酸锂是理想的下一代安全、低成本、高比能量的动力电池正极材料。

容百科技拟开发出高能量密度、低成本、长循环的高电压镍锰二元产品,容量>140mAh/g,循环>2000次,倍率性能优异,性价比高,以代替中低镍和磷酸铁锂材料。现已制备的正极材料软包全电容量>135mAh/g,成本低,循环性能有待进一步改善。钠离子电池正极材料:主流钠离子材料包括金属氧化物、聚阴离子型化合物、以及普鲁士蓝类化合物。其中商业化价值最大的正极材料为金属氧化物与普鲁士蓝类化合物。金属氧化物具有成本低、较高比容量等优势,但由于金属氧化物结构稳定性较差,循环过程中容易发生结构无定型化,电池的循环稳定性与倍率性较差。普鲁士蓝类化合物具有三维立体开放结构和有利的间隙位置,允许碱离子的可逆脱嵌,具有成本低、稳定性高、电化学性能好的优点,但制备过程中存在配位水含量难以控制等问题。由于钠离子电池具有成本低、安全性高、低温情况下表现好等优势,目前已初步应用于储能和低速动力领域,如:储能电站、5G通讯基站、低速四轮车、电动两轮车。随着钠离子电池的大规模产业化后,有望进一步对目前磷酸铁锂和铅酸电池应用广泛的上述领域进行替代。